«Мир сегодня оперирует деньгами которых нет!»

Алар Тамминг, фиансовый аналитик

Сейчас слово «кризис» не сходит с уст. Причины его возникновения обсуждаются во всех мировых СМИ. Кратко суммируя мнения аналитиков, можно сказать, что за последние 50 лет создалась ситуация, когда в погоне за сверхприбылью мировая финансовая система, приняв за эквивалент доллар, автоматически обесценила национальные активы, наполнив их вместо реального, виртуальным содержанием. Теперь этот воздушный пузырь лопнул. Между тем платежеспособность денежной системы должна быть подкреплена. Именно отсутствие реальных активов за долларом США по сравнению с денежной массой, введенной в оборот, а также то обстоятельство, что деньги в банках хранятся на счетах в электронном виде и не подкреплены никакими материальными ценностями, привело к тому, что система может функционировать только на доверительной основе и вынуждена будет объявить себя несостоятельной, если даже только 5% ее клиентов одновременно придут забрать свои деньги или продать акции (газета «Республика», 08.01.2009).

Алар Тамминг, финансовый аналитик из Эстонии опубликовал в упомянутой газете статью «Хаос, порядок и экономика», в которой, основываясь на теории хаоса открытых систем, показал, что если в самое ближайшее время из каждой денежной системы не будет выведена ее виртуальная составляющая и заменена реальными активами, то хаос быстро увеличится в размерах и поглотит все сферы экономики и социально-политические структуры человечества.

Опасным оказалось то, что виртуальные накопления имеют свойство как бы приумножаться из ничего, что поставило их в шкале ценностей даже выше ценностей реальных. Показательно в этом смысле появление в самое последнее время криптовалют также ничем реальным не подкрепленных. При этом общее энергопотребление при майнинге сопоставимо с энергопотреблением такой европейской страны как Словакия.

Еще пример такого рода: крах фантастической по величине финансовой инвестиционной пирамиды Бернарда Мэддофа и созданной им компании Nasdaq. Вспомним также советские времена, когда цифра в рублях, утвержденная госпланом, ничего не значила до тех пор, пока госснаб не превращал ее в реальные активы — сырье, машины, вагоны, тепловозы и т.п.

Правительства всех стран пытаются предпринимать меры, которые смогли бы если не преодолеть кризис, то хотя бы смягчить его последствия. К таким мерам можно отнести пересмотр бюджетов, введение политики экономии («затягивания поясов»), распродажа некоторых активов для пополнения бюджета, государственные вливания в банковскую систему, протекционистские меры защиты производителей, налоговые послабления и т.п. Однако до тех пор, пока каждое государство не предпримет мер по 100% подтверждению своей денежной массы реальными активами, кризисная ситуация будет только углубляться. Иными словами, нужен срочный комплекс мер для снижения и, в конечном счете, исключения виртуальной составляющей валютной системы и замены ее на реальные материальные активы. И это – единственно верный путь. Понимал это и Мэддоф, превращая украденные у инвесторов деньги в очень ценную коллекцию часов известных мировых марок, ювелирные украшения и картины старых мастеров.

Последний пример прямо подводит нас к пониманию того, что все предметы, подпадающие под понятие «культурно-историческая ценность», могут служить подтверждением денежной массы как нельзя лучше, т.е. могут быть зачислены мировым сообществом в один ряд с золотом, нефтью, газом, иными природными богатствами и промышленным потенциалом в целом. При этом они обладают уникальным в отличие от прочих активов свойством: стоимость их с течением времени только растет (финансисты это свойство называют высокой финансовой емкостью). Практически это единственный товар, обладающей таким свойством.

Рынок искусства (арт-рынок) привлекателен как раз возможностью гарантированной сохранности и роста вложенных в него финансовых средств. Профессионально подобранная коллекция произведений искусства — это как бы иное агрегатное состояние денег, которые, в отличие от настоящих, не страдают опасностью инфляции, а, наоборот постоянно увеличивают свою стоимость. Это хорошо знают в странах с развитой рыночной экономикой, где, по некоторым оценкам, торговля предметами искусства в рейтинговом ряду легальных видов бизнеса занимает третье место после торговли оружием и бриллиантами.

Не вдаваясь в признаки, отделяющие истинное искусство от его имитации, приведем лишь несколько сообщений, дающих представление о тех суммах и ценах, которыми оперирует арт-рынок.

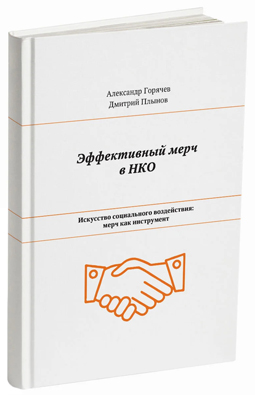

Самая последняя ценовая сенсация появилась только что: 16 ноября 2017 года информационные агентства сообщили, что картина Леонардо да Винчи «Salvator Mundi» («Спаситель мира», около 1500 года) продана на нью-йоркских торгах Christie’s за невероятную стоимость — $450 млн (премия аукциона — $50 млн). Это самая грандиозная сумма, когда-либо заплаченная за живописное произведение как на открытых аукционах, так и на частных продажах.

Глобальный рынок произведений искусства огромен: по данным исследования компании, Skate’s Art Market Research, на нем сейчас представлены к продаже картины 300 тыс. художников, оцененные в 400 млрд долларов. Однако основной спрос сконцентрирован на полотнах четырех десятков самых известных и востребованных из них (по аналогии с акциями крупнейших компаний их называют blue-chip artists). Это, в том числе, Пикассо, Ван Гог, Сезанн, Шагал, Дали, Ренуар. В последние годы популярны также работы Уорхола, Хёрста, Ротко, Джакометти, Баския. Их произведения действительно уходят за миллионы долларов с завидной регулярностью. И именно по их продажам обыватели судят о прибыльности инвестиций в прекрасное. Последние рекорды (кроме приведенного выше) выглдят так:

Глобальный рынок произведений искусства огромен: по данным исследования компании, Skate’s Art Market Research, на нем сейчас представлены к продаже картины 300 тыс. художников, оцененные в 400 млрд долларов. Однако основной спрос сконцентрирован на полотнах четырех десятков самых известных и востребованных из них (по аналогии с акциями крупнейших компаний их называют blue-chip artists). Это, в том числе, Пикассо, Ван Гог, Сезанн, Шагал, Дали, Ренуар. В последние годы популярны также работы Уорхола, Хёрста, Ротко, Джакометти, Баския. Их произведения действительно уходят за миллионы долларов с завидной регулярностью. И именно по их продажам обыватели судят о прибыльности инвестиций в прекрасное. Последние рекорды (кроме приведенного выше) выглдят так:

11 мая 2015 года в ходе нью-йоркских торгов Christie’s картина Пабло Пикассо «Алжирские женщины (Версия О)» была продана за $179.3 млн, став самым дорогим произведением искусства в аукционной истории. В ноябре того же года к аналогичному результату вплотную приблизилась «Лежащая обнаженная» Амедео Модильяни, также проданная на Christie’s за $170.4 млн.

Пабло Пикассо. Алжирские женщины.

Инвестиционная привлекательность арт-рынка в 2015 году подтверждается.

Вышел в свет ежегодный отчет о состоянии арт-рынка, подготовленный компаниями Artprice и Art Market Monitor of Artron (AMMA) и опубликованный на сайте Artprice.com, крупнейшей онлайн-базе цен на искусство. По традиции, «Артгид» его внимательно изучил и делится самыми интересными фактами. Дадим некоторе выдержки из обзора.

За последнее десятилетие рынок искусства вырос на 212%. Этот рост был в значительной степени обусловлен его глобализацией, ростом и усилением спроса в его верхнем сегменте. Арт-рынок подтвердил свою репутацию в качестве альтернативного вложения инвестиций, с формированием объема арт-аукционов в Европе и США

Одним из источников устойчивости арт-рынка стал музейный бум: ежегодно в мире открываются до 700 новых музеев. «Индустрия музеев» стала глобальной экономической реальностью XXI века. Между 2010 и 2014 годом было открыто больше музеев, чем за два предшествующих столетия. В мире появляется все больше частных музеев современного искусства — сейчас их насчитывается 317.

Музеи играют все большую роль на арт-рынке: каждый стремится приобрести «свою “Мону Лизу”», чтобы оправдать собственное существование. Именно это приводит к взрывному росту стоимости самых ценных аукционных лотов: в 2015 году впервые в истории цена сразу на три лота превысила $140 млн. Так, ведущий китайский коллекционер Лю Ицянь приобрел за $170,4 млн на аукционе Christie’s картину Амедео Модильяни «Лежащая обнаженная» — эта покупка должна придать особый блеск частному музею изобразительного искусства «Лун», который он планирует открыть в Шанхае. Для новых музеев покупка полотен Гогена, Ван Гога или Модильяни является запланированной экономической стратегией, гарантирующей международное внимание и рост посещаемости.

В сегменте самых дорогих лотов доминируют аукционные дома Christie’s и Sotheby’s — они выручили $9,5 млрд за продажу всего лишь 34 тыс. лотов, что составляет 7% транзакций на мировом арт-рынке. Более половины выручки приходится на 1000 самых дорогих лотов, которые эксклюзивно продаются на крупных аукционах в Лондоне и Нью-Йорке. Чтобы удовлетворить спрос в этом сегменте, ведущие аукционные дома должны предлагать работы самого высокого качества, давно не появлявшиеся на международных торгах и являющиеся с точки зрения инвестиций «голубыми фишками». Такие требования приводят к тому, что ведущие аукционные дома, особенно Christie’s, организуют отдельные аукционы, не привязанные к каким-то определенным периодам в истории искусства и объединяющие небольшое количество работ самого высокого качества, созданные в различные эпохи.

Возникший инвестиционный интерес вызвал быстрый рост рынка искусства. По сведениям Skate’s Art Market Research, годовой оборот арт-рынка в 2011 году составил рекордные 80 млрд долларов (сюда входят как аукционные продажи, так и частные сделки) против 25–30 млрд в 2008-м, а в ближайшие пару лет может достичь отметки $100 млрд. Основной мировой «художественный» индекс Mei Moses All Art, который отслеживает цены на живопись, продаваемую на аукционах в Нью-Йорке и Лондоне, вырос в 2011-м на 11%, обойдя фондовые индексы развитых стран.

По данным того же Art & Finance, 83% опрошенных банкиров сегодня согласны с тем, что произведения искусства следует включить в перечень традиционных инструментов управления капиталом.

В России рынок арт-инвестиций фактически не сформирован: нет ни экспертов, ни даже квалифицированных оценщиков. Между тем оказалось, что богатые предпочитают вкладывать в активы-«сокровища»: картины, антикварную мебель, винные коллекции, ювелирные украшения. Эти вещные ценности воспринимаются как тихая гавань, в которой капитал будет защищен от любых напастей.

Арт-рынок движется в сторону большей открытости и доступности. Интернет-технологии и новые способы распространения информации меняют схему оценки и продажи произведений искусства. Они все больше превращаются в активы. Исторически инвестиции в культурные ценности не были массовыми. Однако доступность ценовой информации и аналитики по рынку искусства, возможность участвовать в торгах по Интернету, предложение банками услуг по арт-консалтингу, появление специализированных фондов, предлагающих коллективные инвестиции в предметы изобразительного искусства, существенно расширяют круг потенциальных инвесторов.

Компания Barclays попыталась выяснить, какой мотив при покупке произведений искусства важнее – инвестиционный или эмоциональный. Оказалось, что владельцы культурных ценностей не считают себя инвесторами. Согласно недавнему отчету Wealth Insights: Profit or Pleasure?, опубликованному компанией, из 2 тыс. состоятельных людей, опрошенных в разных странах мира, только 10% заявили, что покупают художественные работы исключительно в инвестиционных целях. Главную ценность художественной коллекции богатые люди видят не в потенциале удорожания, а в ее способности дарить эмоциональное наслаждение.

Вложения в искусство чаще рассматриваются не как альтернативный компонент инвестиционного портфеля, а как имущество, необходимое для жизни в высшем обществе. Опрос Barclays показал, что коллекция произведений искусства есть у 49% состоятельных граждан мира.

Кризисные времена выявляют повышение интереса к обладанию надежными активами, которыми и являются произведения искусства, предметы коллекционирования и иные культурно-исторические ценности. Уже в начале 1-ой мировой войны биржевые маклеры вагонами скупали картины и другие уникальные вещи, резонно полагая, что они надежнее процентных бумаг.

В целом авторы констатируют стабилизацию западного арт-рынка и сжатие арт-рынка в Китае с небольшим подъемом в конце 2015 года. Арт-рынок подтвердил свою репутацию в качестве альтернативного вложения инвестиций…

В 2015 году на мировых арт-аукционах было выставлено на продажу 865 700 лотов, что на 3% больше, чем в предыдущем году. В то же время в 2015 году отмечено снижение выручки на глобальном аукционном рынке на 10,31%. После пяти лет лидерства Китай уступил первое место США, несмотря на стабилизацию в конце 2015 года. На третьем месте — Великобритания, увеличившая объем своего арт-рынка за последние 10 лет в два раза. В то же время Лондон стал городом со вторым объемом арт-рынка, здесь генерируется до 19% аукционного оборота мирового искусства. На первом месте по-прежнему Нью-Йорк с 37% мирового оборота.

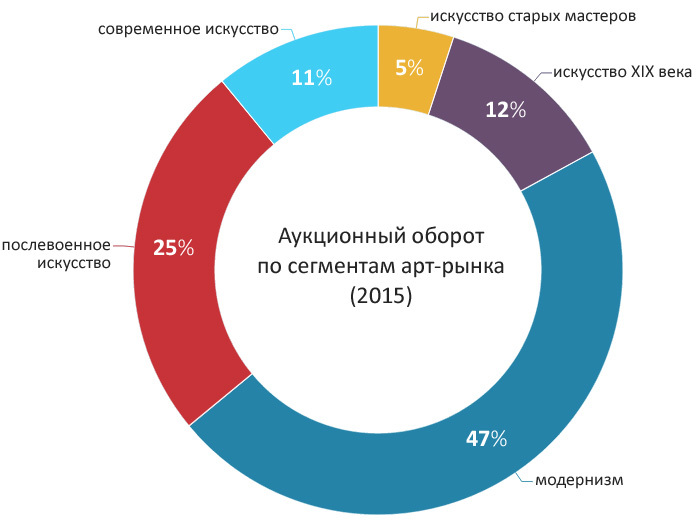

Что именно покупают показывает нижеприведенная диаграмма:

Новое предложение на арт-рынке формируют в основном галеристы и арт-дилеры. Именно они выбирают, что будет интересно публике. Вернее, что будет продаваться. По сути, они сами создают мейнстрим и ориентируют покупателей в том, что сейчас модно и дорого.

Финансовые структуры долгое время обходили арт-рынок стороной. Инвестирование и приобретение предметов искусства – вещи рискованные… Однако в последние годы скептиков среди финансистов поубавилось, а тех, кто готов работать с художественными ценностями как с инвестиционными активами, становится все больше.

Согласно выводам исследования Art & Finance, подготовленного компаниями Deloitte и ArtTactic, арт-рынок постепенно сращивается с индустрией финансовых услуг. Побороть свое предубеждение финансистов заставила конкуренция за деньги клиентов. Они не могли не заметить, что рост числа миллионеров в мире вызвал значительное расширение арт-рынка. Если в 2004 году количество состоятельных людей, обладающих свободными средствами объемом от 1 млн долларов, составляло 8,2 млн человек, то к 2012-му оно увеличилось до 11 млн – таковы данные 16-го ежегодного отчета о мировом благосостоянии от компаний Capgemini Consulting и RBC Wealth Management. оказалось, что богатые предпочитают вкладывать в активы-«сокровища»: картины, антикварную мебель, винные коллекции, ювелирные украшения. Эти вещные ценности воспринимаются как тихая гавань, в которой капитал будет защищен от любых напастей.

Возникший инвестиционный интерес вызвал быстрый рост рынка искусства. По сведениям Skate’s Art Market Research, годовой оборот арт-рынка в 2011 году составил рекордные 80 млрд долларов (сюда входят как аукционные продажи, так и частные сделки) против 25–30 млрд в 2008-м, а в ближайшие пару лет достигнет отметки 100 млрд. Основной мировой «художественный» индекс Mei Moses All Art, который отслеживает цены на живопись, продаваемую на аукционах в Нью-Йорке и Лондоне, вырос в 2011-м на 11%, обойдя фондовые индексы развитых стран.Если же взять среднегодовой прирост за период с 2002-го по 2011-й, Mei Moses переигрывает S&P 500 с хорошим запасом прочности – 7,8 против 2,7%.

Годовой оборот только рынка антиквариата по мнению разных аналитиков составляет сотни миллиардов долларов. При этом объем сделок растет, невзирая на все кризисы и потрясения, которыми был так богат 20-й век и наше время. Мало того, как раз кризисные времена выявляют повышение интереса к обладанию надежными активами, которыми и являются произведения искусства, предметы коллекционирования и иные культурно-исторические ценности. Уже в начале 1-ой мировой войны биржевые маклеры вагонами скупали картины и другие уникальные вещи, резонно полагая, что они надежнее процентных бумаг.

***

Почти все крупные западные компании вкладывают деньги в создание корпоративных коллекций. Это – престижно, это – визитная карточка компании, это – выгодно и надежно. В качестве отечественного примера качественной корпоративной коллекции можно привести коллекцию «Инкомбанка». До кризиса 1998 года «Инкомбанк» входил в пятерку крупнейших банков России. В 90-е годы банк начал собирать коллекцию по четырем основным направлениям, а именно: западноевропейская живопись и графика, собрание русского искусства Х1Х – начала ХХ вв., отдельный блок, посвященный русскому авангарду и произведения современных художников. Собрание насчитывало около 1000 первоклассных произведений искусства, при этом примерно 20% коллекции имело музейное значение. Коллекция была достаточно широко известна как у нас в стране, так и за рубежом. 1 февраля 2000г. началась процедура банкротства банка, а в конце января 2001 г. коллекция была передана антикварному аукционному дому «Гелос» для подготовки аукционных торгов, которые прошли в апреле 2002. Кстати сказать, аукционный дом, основанный, как и банк в 1988г., в отличие от последнего, благополучно пережил кризис.

Акции российских компаний в 1998г. за полгода упали в цене в 10 раз. Сегодня акции могут стоить целого сталелитейного комбината, а завтра вообще ничего не стоить, потому что предпринимаются попытки рейдерского захвата, профком оккупировал территорию заводоуправления, цеха остановлены, а рабочие требуют передать его другому собственнику. Биржевые маклеры даже сформулировали аксиому, которая гласит: «Акции всех предприятий в стране не могут стоить больше, чем система мер по обеспечению прав их владельцев». Рынок недвижимости в США стал пусковой кнопкой кризиса 2008 г… А произведение искусства? Опыт зарубежного арт-рынка показывает – это очень стабильный сектор рынка.

Можно согласиться с Сергеем Скатерщиковым, что «при непрерывном росте арт-рынка за последние годы его совокупный размер ($48,5 млрд, это стоимость 10 000 самых дорогих работ по аукционным ценам) — капля в море мировых инвестиций и не что иное, как хобби ультрасостоятельных граждан. Тем не менее шедевры искусства, в отличие от хронически теряющих деньги футбольных клубов и пожирающих затраты на владение предметов роскоши типа яхт и самолетов, не только радуют глаз, но и сохраняют капитал вне зависимости от мировой рыночной конъюнктуры.»

Германия после поражения во 2-ой мировой войне предпринимает постоянные попытки возврата вывезенных из страны культурных ценностей. Это делается не только и не столько из желания восстановить свои музейные коллекции, сколько из соображений пополнения реальных национальных активов.

Таким образом, ясно, что учет и оценка имеющихся в стране культурно-исторических ценностей приводят к реальному наполнению национальной валюты. Однако именно в этом отношении до недавнего времени отсутствовало одно чрезвычайно важное звено, а именно: объективный и корректный метод оценки таких предметов. Если обратиться к миру профессиональных оценщиков, то они имеют дело главным образом с оценкой таких объектов как недвижимое и движимое имущество, произведенной на основе принятых стандартов, подтвержденных соответствующей документацией. На этой основе созданы и внедрены в практику те или иные модели ценообразования, которые определяют рыночную стоимость товара и позволяют всем секторам рынка нормально функционировать. Когда же имеешь дело с таким «деликатным» товаром, как произведение искусства, появившимся на свет зачастую в далеком прошлом, без документов, без соблюдения каких-либо стандартов и правил вообще и в единичном экземпляре, то метод определения его рыночной стоимости приобретает особенно важное значение. Нужен ясно понимаемый и принимаемым большинством участников метод-стандарт для вычисления рыночной стоимости для всех предметно-тематических направлений в этой области (а их более 180!). При этом разница в оценке разными оценщиками должна быть минимальной. Только тогда появляется инструмент для введения столь мощного подтверждения состоятельности национальной валюты как внутри страны, так и для всего мира. Это очень важно для возможности залога в банки, страхования имущества, налогообложения при продажах, пересечении границ и работы таможенных служб и, наконец, функционирования самого арт-рынка.

Поскольку предметы антиквариата и практически все произведения современных художников не имеют никаких документов, подтверждающих хотя бы их себестоимость, ценообразование идет по наименее объективному методу — методу сравнения. Этот путь идентичных сравнений, принятый сегодня повсеместно при определении текущей рыночной цены на произведения искусства и предметы коллекционирования приводит к произволу в ценообразовании, криминализации рынка и уходу его значительной части «в тень».

Конечно, текущая рыночная стоимость определяется при легальных продажах через аукцион, на котором выявляется равновесная цена между спросом и предложением. Прямая продажа в условиях непосредственной конкуренции является показателем спроса на данный предмет в данное время и в данном месте. Однако при неразвитой системе аукционных торгов в нашей стране и во многих других странах, длительности прохождения через такую процедуру и малой пропускной способности при огромной потребности оставляет за бортом огромную массу ценных изделий, принадлежащих как отдельным гражданам, так и организациям и, наконец, всему народу в виде национального достояния, хранящегося в музеях. И все это при том, что уже сегодня именно такие активы могут быть весьма значительным подтверждением выпускаемой государством денежной массы.

Заметим при этом, что если для больших и богатых природными ресурсами стран, таких как Россия, Франция, Индия, Бразилия и др. медленное введение этого массива активов как-то объяснимо наличием иных ценностей, то для стран, не имеющих столько природных богатств, но имеющих древнюю историю и культуру, использование таких резервов может оказаться источником немалых средств. Примером могут служить такие государства как Армения, Узбекистан, Литва, Латвия и др.

Одни имеют очень древнюю историю и сохранили множество свидетельств ее, другие находились в гуще событий всей европейской истории и, в силу этого, располагают большим количеством культурных ценностей. Для таких стран оценка стоимости только музейных коллекций может стать весомым фактором укрепления их национальной валюты.

Между тем абсурдность ситуации состоит в том, что никто не знает, какую ценность представляют собой экспонаты, находящиеся в музеях страны.

Поэтому стоимость, принадлежащих государству, т.е. всем гражданам страны, музейных ценностей нигде не учитывается. Если же говорить об имущественных правах граждан, имеющих во владении культурные ценности, то они тоже могли бы увеличить свои личные активы, определив их стоимость и получив на это соответствующие документы. При этом благосостояние нации в целом тоже стало бы возрастать.

Никто (кроме Японии) не имеет установленного государством документа на право собственности предмета коллекционирования (Паспорт) или может показать стандарт оценки. Автомобиль, ноутбук и даже туалетная бумага имеют сертификат, а любой предмет антиквариата – нет! Оценку практически любого имущества можно сделать и получить паспорт государственного образца. Кроме культурных ценностей. Это — абсолютно недопустимо!

Между тем в последние годы были разработаны различные варианты методов оценки, традиционно это три подхода к оценке стоимости объекта – затратный, сравнительный и доходный. Среди авторов расчетных методов можно назвать к примеру А.Е.Рождественского, М.Ю.Тамойкина, И.В.Жарова.

Наиболее полно на мой взгляд разработана система ТЭС…

Были дополнительно разработаны такие необходимые и важные для функционирования рынка элементы, как единый паспорт, оригинальная технология нанесения скрытой маркировки, а также созданы основы программного обеспечения универсальной базы данных.

В качестве практических шагов в период 2007-2008 г.г. было проведено три выставки частных коллекций, суммарная оценка экспонатов которых составила сумму более, чем € 100 млн. Для каждого экспоната выставки была рассчитана рыночная стоимость по методу ТЭС, которая была принята для страховки и перестраховки ведущими европейскими и американскими страховыми компаниями. Этими акциями доказана эффективность и жизнеспособность предлагаемой системы оценки.

Перечислим вкратце ее преимущества. Полная прозрачность и ясное понимание как самого метода, так и всех сопровождающих метод услуг. Отсутствие риска подделки подлинных произведений искусства и замены их подделками. Выведение антикварного сектора рынка из тени и перераспределение его доходов в пользу собственников и государства.

Аналитики приходят к выводу, что любая компания (государственная или частная), которая начнет оказывать услуги по оценке и сертификации в регионе со старой историей с населением примерно в 1 млн. жителей, может рассчитывать на стабильный заработок не менее 16 млн. евро в год при средней доходности в 20%.

Хотелось бы, чтобы информация, содержащаяся в этой статье, была услышана людьми, от которых зависит принятие решений, и чтобы, наконец, вместо постоянного нагнетания страха за счет апокалиптических прогнозов, стали принимать реальные, дающие эффект меры выхода из сложившейся ситуации.

комментария 2

Наталия Невская

12.12.2017Статья интересна и познавательна. Привлекает и ее иллюстративное оформление, которое говорит не только о стремлении автора представить материал нагляднее, но и о его (точнее, её!) художественном вкусе. Хотелось бы попросить автора, быть может, и саму редколлегию журнала – продлить статьи на эту тематику, создав нечто вроде цикла, поскольку взгляд на искусство, предложенный автором, аналитичен и своеобразен.

В финале автор обращается к некоим мифическим персонам государственного толка, пытаясь заинтересовать властные структуры новым проектом, который может даже, как пишет автор, «привести к возрастанию благосостояния нации». Такое предположение радует. Потому что я, к примеру, почти ежедневно наталкиваюсь на родные политические новости с криминальным «акцентом»: этот наворовал – специализировался на часах, тот сел – коллекционировал золотые монеты, весом для людоедов Шарля Перро, те готовятся к посадке… Представляете, как такие меценаты посочувствуют свеженькой идее?! И сладкие мысли (в ушедшем времени) о благотворителях и жертвователях сами по себе тают. Тут уж думы не о С.И.Мамонтове, П.М.Третьякове, а о нынешнем дне. Хотя без благотворительности в таком щепетильном деле не обойтись! Невольно вспоминаются слова Ф.М.Шаляпина: «Объездив почти весь мир, побывав в домах богатейших европейцев и американцев, должен сказать, что такого размаха благотворительности как в России, я нигде не видел». Но википедия приводит цифры иные – википедию модно ругать, но цифры ее реальны – «Сейчас Россия занимает 127-е место в мире, из 145, по стремлению капитала к благотворительности». И мне невольно вспоминается момент из моей любимой пьесы «Варшавская мелодия». Там Виктор все-таки приехал в Варшаву после десятилетней разлуки с Гелей. В Варшаву, еще не отошедшую от войны.

Он – винодел и сетует, что в Польше мало виноградников. На это Геля отвечает:

– Ты прав, виноградники – это единственное, чего нам не хватает. Всё остальное есть.

Именно так вполне способны думать о предлагаемой расчетной методике и наши чиновники от культуры, правда, у нас не война, но зато хронический кризис! Однако мне все же хочется верить в толковую и благостную перспективу проекта.

Наталия Невская

Игорь Г.

07.12.2017Прекрасная статья со стратегическим смыслом. Восхищает компетентность автора в вопросе материальной оценки нематериальных активов, трепетной и слабо развитой отрасли отечественной культуры. Идеи будут востребованы, когда к власти в России придут грамотные и патриотичные люди. .